¿Qué es la cartera permanente?

La cartera permanente no es más que una filosofía de inversión la cual persigue obtener unas rentabilidades razonables una vez descontada la inflación y siempre con una baja volatilidad y periodos de pérdidas latentes lo más pequeños posibles. Por lo tanto, estamos hablando de un tipo de inversión conservador donde prima más mantener el capital que obtener grandes revalorizaciones.

Harry Browne

Este tipo de cartera fue inventado por Harry Browne en los años 80 después de haber pasado por diferentes fases en lo que respecta a sus ideas y convicciones sobre la inversión a lo largo de su vida.

Harry Browne nació en Nueva York en el año 1933, y aunque en sus primeros años en el mundo laboral no se dedicaba a temas financieros, en los años 60 comenzó a escribir artículos relacionados con temas económicos. Estuvo activo y realizando publicaciones prácticamente hasta su fallecimiento en el año 2006.

Aunque la cartera permanente tal cual la conocemos hoy tiene un perfil claramente conservador, Harry Browne comenzó invirtiendo en derivados financieros y usando análisis técnico. Es decir, podemos decir que evolucionó de un perfil principalmente especulativo a un perfil mucho más conservador. En al año 1978 publicó el libro How you can profit from the coming devaluation, el cual está considerado como la obra en la que se sientan las bases de lo que años después sería conocido como la cartera permanente.

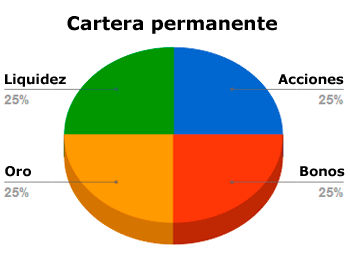

Aunque no fue hasta la publicación del libro Why the best-laid investment plans usually go wrong donde se plasma de forma definitiva la cartera permanente que conocemos hoy en día, donde se equipondera a partes iguales oro, acciones, bonos gubernamentales y liquidez.

Activos de la cartera permanente

Como ya hemos adelantado en el punto anterior, una cartera permanente esta compuesta por 4 tipos de activos:

- Acciones (25%): Se recomiendan acciones de pequeña y mediana capitalización lo más volátiles posibles.

- Bonos gubernamentales (25%): Siempre bonos de máxima calidad crediticia (bono alemán o bono americano).

- Oro físico (25%): Que protege de la inflación y de los momentos de pánico en los mercados.

- Liquidez (25%): No necesariamente en una cuenta corriente. En esta porción de la tarta se aceptan depósitos bancarios o letras del tesoro a corto plazo.

La idea que persigue la cartera permanente con estos 4 tipos de activos es obtener unos resultados aceptables de rentabilidad. Esto significa intentar comportarse de forma razonablemente bien en cualquier escenario económico (crecimiento económico, deflación, recesión económica e inflación).

- En épocas de crecimiento económico las acciones se comportarán muy bien. La subida de tipos perjudicará a los bonos y al oro.

- En épocas de deflación, los vencedores serán la liquidez y los bonos por la ganancia de poder adquisitivo del dinero.

- En épocas de recesión económica, que generalmente va unida a periodos deflacionistas, lo podrían hacer bien la liquidez y los bonos. Las acciones serán las que peor se comporten en este escenario.

- En épocas de inflación, el oro lo hará especialmente bien y los bonos y la liquidez serán los perdedores debido a la pérdida de poder adquisitivo del dinero. Las acciones dependerán quizá de los sectores, aquellos sectores que puedan aumentar precios a nivel de la inflación se comportarán relativamente bien.

Cómo invertir en una cartera permanente

A finales del siglo XX implementar una cartera permanente a nivel individual era bastante más complicado que hoy en día ya que el acceso a fondos de inversión era mucho más limitado y productos como ETFs o fondos indexados directamente no existían.

Esto provocaba diferentes problemas. La aparición del error humano, en el sentido que las personas tenían que seleccionar un conjunto de acciones lo que podría llevar a situaciones donde, a pesar de estar en un periodo del ciclo donde la acciones se estuvieran comportando bien, la selección de acciones realizada lo hiciera mal. Y por otro lado, los costes asociados a los rebalanceos de cartera eran muy superiores a los actuales.

Con la aparición de los ETFs y posteriormente de los fondos indexados tanto de renta fija como de renta variable todo cambió. Se ha simplificado de manera extraordinaria la posibilidad de montar una cartera permanente de forma individual, desde casa y con bajos costes. Pero además de esto, para todos aquellos que no tengan el tiempo necesario o simplemente prefieran delegar esta gestión a profesionales actualmente tenemos en España diferentes posibilidades para hacerlo. Os dejo el enlace a 2 fondos de inversión que implementan carteras permanentes: